经过国会参众两院协商的《减税就业法》税改方案本周通过表决立法。法案最大的变动是将企业所得税率从现有的35%降到21%。白宫的经济顾问委员会估计此举将提高美国工人的平均年薪$4,000。国会共和党的预算小组还估计,在个人税方面,一个年收入$7.3万的四口之家可望每年减税$2,059。

尽管民主党人认为这些估计过于乐观,美国的股市早已将企业减税的利多信息通过股价分享给股东。华尔街指数近日屡创新高,今年已上涨超过20%。就连不在股市活跃的一般民众都可能从退休基金里的持票受益。专家也指望企业未来把节省下来的税金通过更大的股息分发给股东。

新的税法从2018年开始生效,所以明年四月要报的2017年税不会改变,也不影响分季纳税者在一月要缴的税。不过一旦法案生效后,领工资的人们可望从明年二月起看到扣税的减少。

不错,几乎所有人薪水单上的联邦扣税都将下降。以下是终结版本税法对纳税人的影响:

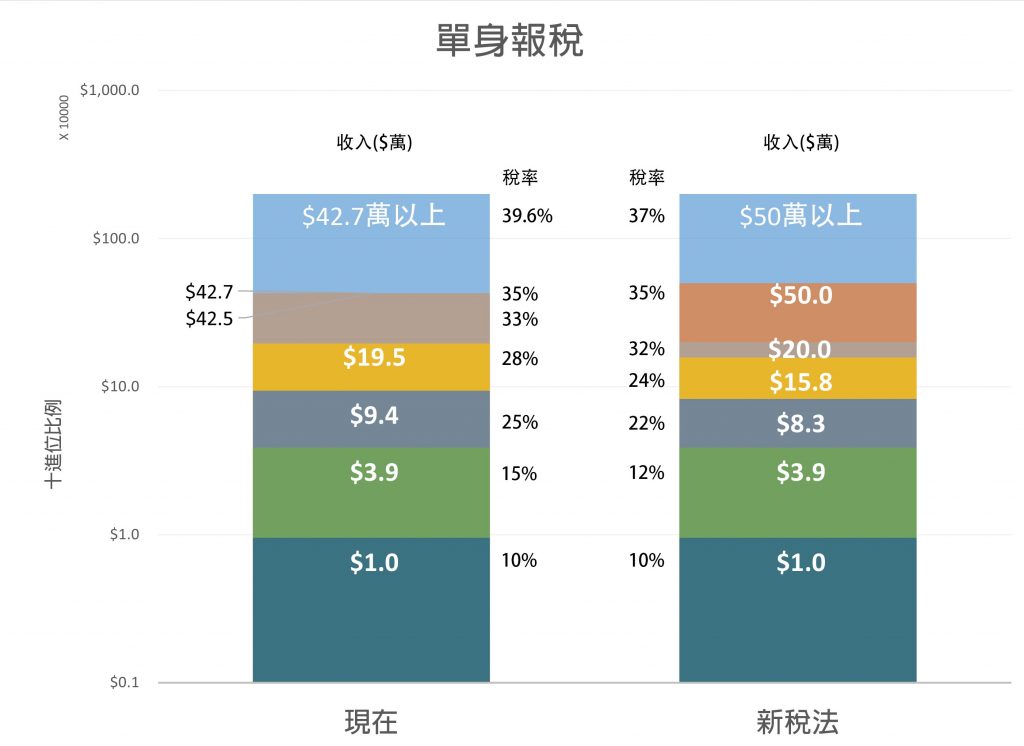

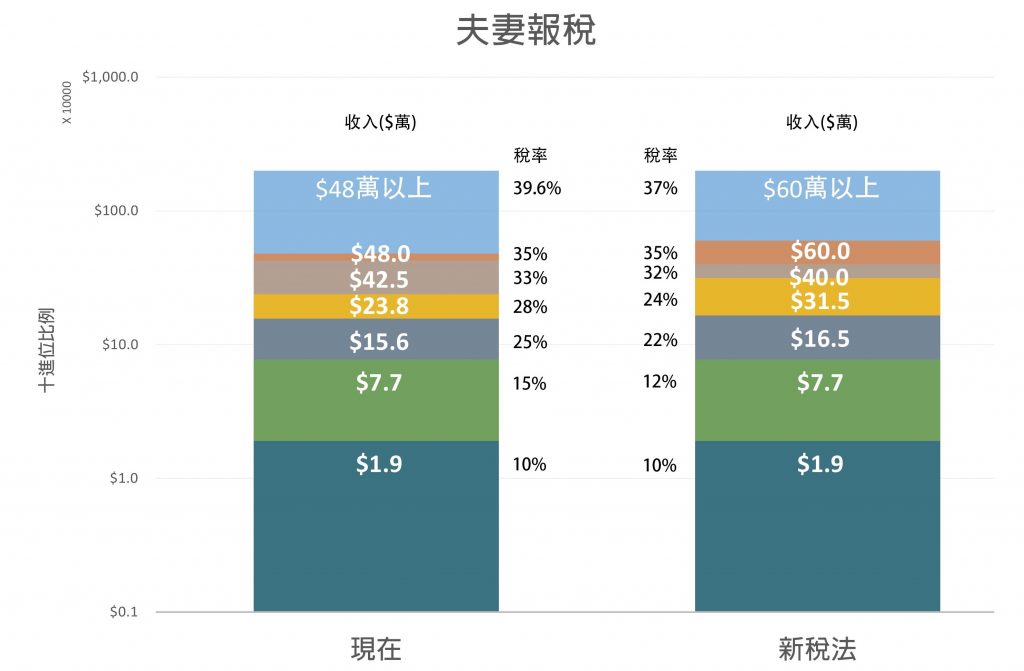

税率 (Tax Rate)

法案保留了七个税段,但降低了其中五个税率。新的税率从低到高依次为10%、12%、22%、24%、32%、35%和37%。除了收入在贫穷线以下的家庭以外,其他家庭的税率都将下降。

强制健保 (Individual Mandate)

在健康保险上,法案保留了参议院的提案,从2019年开始不再强迫所有的家庭购买健康保险。

免税抵扣额 (Deductions)

标准抵扣额(Standard Deductions)将加倍,成为个人$12,000、户主$18,000、夫妻$24,000,有利于所有的中低收入家庭。

大部分较高收入的家庭会在报税时使用逐项抵扣(Itemized Deductions)。新的税法允许一个家庭抵扣1万美元州和地方税(SALT),而非以往的税全额。这是州税高、房价高地区居民最痛的地方。

对买房者,参众两院的折衷方案允许新的购屋者抵扣$75万房贷的利息,而非现有的$100万上限。

此外,慈善捐赠和医疗费用的抵扣仍将保留,并在2017和2018年将医疗费用抵扣的门槛从调整后总收入(AGI)的10%降为7.5%。

替代最低税 (Alternative Minimum Tax, AMT)

许多在SALT抵扣上面吃亏的家庭也面临AMT的负担。新的税法将已婚夫妻的AMT免税额从$84,500提高到$109,400,可算是提供了一些程度的补偿。企业的AMT则已取消。

儿童税收补贴 (Child Tax Credit)

新法案将17岁以下儿童的补贴从$1,000涨为$2,000美元,其中$1,400可兑现金。

遗产税 (Estate Tax)

遗产税没有取消,税率仍然是40%。但豁免额将从$549万加倍到$1,098万。

通过型收入 (Pass-Through Income)

中小企业关心的“通过型”税采用的是参议院的版本,允许一个家庭抵扣头$35万通过型收入的20%。美国亚裔做生意的比例比其他族群都高,所以这个条款可望帮许多华人家庭减税。

教育费用

研究生可以喘口气了。他们的学费豁免仍然是免税的,而且连学生贷款的利息抵扣也保留下来了。如前报导,家长还可以使用529储蓄支付每年$1万的私立中小学学费。

年底前的避税手段

看到定案的税改出炉后,大多数人可望减轻联邦税收的负担。不过大纽约地区居民的确可能在州和地方税方面吃亏。

新泽西州会计师保罗‧多尔蒂(Paul Dougherty)建议纳税人两个近期的缓解方法:

第一, 问你的银行和当地政府,能不能今年预付明年(2018)的地产税。如果可以的话,法案允许你把这笔款项在2017年的报税单中抵扣。很不幸,这只适用于地产税,你不能同样预付明年的州所得税。

第二, 如果你认为明年会使用标准抵扣额报税,但仍然想获得捐款的节税利益的话,多尔蒂建议你把钱投资到“捐助者建议基金”(donor advised fund)中。这允许你在2017年的税单中将其全额抵扣,但分几年从基金中捐款出去。

最后他还建议企业主尽可能地将今年的收入推延到明年进帐,以获得更好的税法利益。