美国参议院上周六(2日)以51票对49票通过了他们的税制改革法案后,共和党的税改政策又迈进了一大步。由于先前众议院已通过一个版本,现在参众两院的版本需要通过协商统一后,才能送给川普总统签署。但是我们已经可以具体一点的比较两个版本对纳税人荷包的影响。

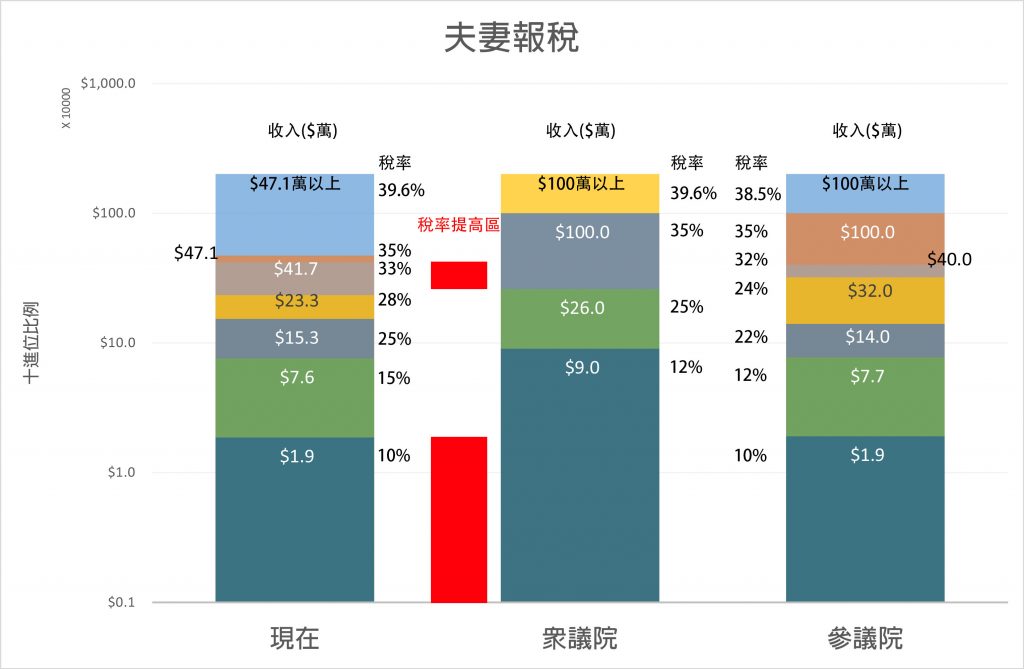

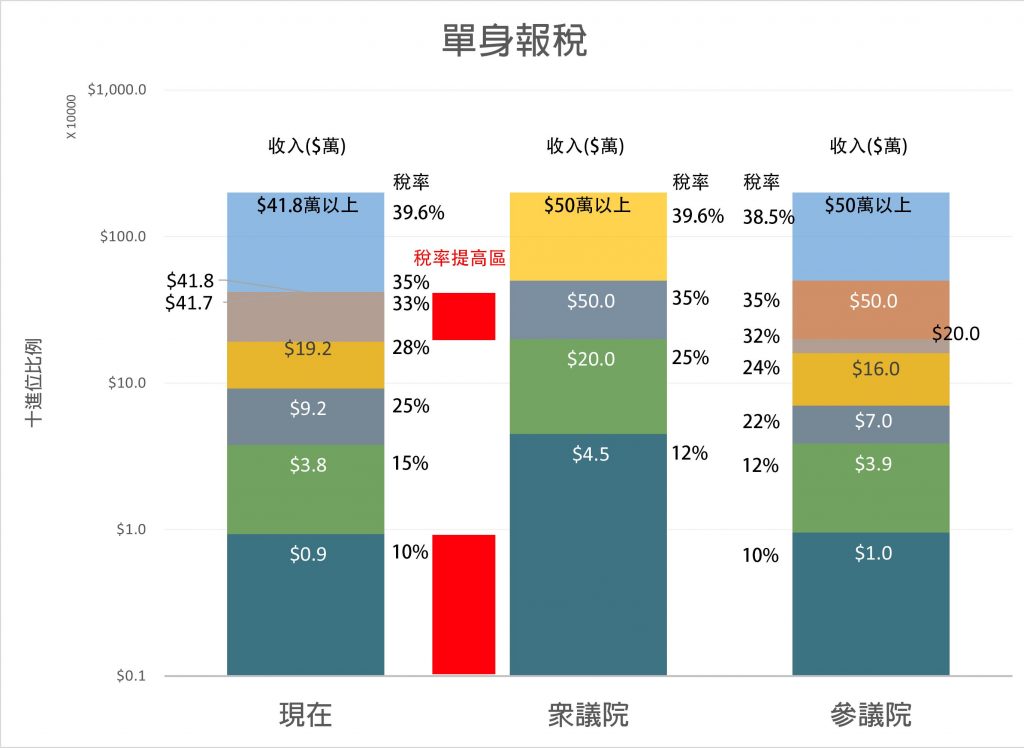

税率(Tax Rate)

我们目前有7个税率:10%,15%,25%,28%,33%,35%和39.6%。众议院的版本将其简化成4个税率:12%,25%,35%和39.6%;参议院则保留了7个税率,但将最高收入的税率降低至38.5%。如图所示,参议院的版本会降低所有人的税率,但众议院简化的版本却会升高某些人的税率:单身报税人在$9000以下的收入会从10%的税率升为12%,$20万到$41.7万的收入则会从33%升为35%;夫妻报税者,$1万9千以下的收入及$26万到$41.7万的部分也有相同的上涨。

标准抵扣额(Standard Deductions)

明年报税的标准抵扣额为:个人$6,500、户主$9,550、夫妻$13,000。

众议院将这些额度依次提高为$12 200、$18 300和$24 400,而参议院的额度则分别是$12,000、$18,000和$24,000。

不过许多额外的标准抵扣将被取消,如每个人$4,050的个人免税额及老年残障追加的$1,300的个人免税额。

逐项抵扣额(Itemized Deductions)

房贷利息抵扣:现有的税法允许抵扣房贷本金$100万上限的利息,及二贷本金$10万上限的利息,适用于主要住所加另外一个住房。

众议院法案只允许抵扣$50万房贷的利息,而且只适用于主要住所。参议院则保留了$100万的上限。

州和地方税抵扣:目前,州和地方所得税、销售税都可以用来抵扣联邦所得。两院都将取消这个抵扣,重创税高的蓝州居民。

地产税抵扣:目前,州和地方地产税可以全额用来抵扣联邦所得。两院的法案都将抵扣上限设在$10,000。对房价高、地产税率高的屋主不啻是利空新闻。

慈善捐赠抵扣:慈善机构的捐款可以用来抵扣联邦所得。这个项目将会保留。

医疗费用抵扣:目前,超出调整后总收入(AGI)10%的医疗费用可用来抵扣联邦所得。众议院法案取消了这个项目,参议院法案在2017和2018年度保留了它,并降低了门槛为7.5%。

其他逐项抵扣:其他现有的逐项抵扣,如未报销的雇员开支、家庭办公室费用等都将取消。

非逐项抵扣额(Above The Line Deductions)

目前,有些费用不需要逐项抵扣报税也可用来减免联邦所得,如学生贷款利息和搬家费用等。这些抵扣额都将被取消。除此之外,众议院法案取消了$250的教师自出费用抵扣,但参议院法案却将其翻倍至$500。

学费减免(Tuition Waivers)

目前,研究生或助教工作获得的学费减免不视为所得,不需要缴税。众议院法案视学费减免为所得,要打税,但参议院法案则保持现状。

助学储蓄(529 Plans)

虽然存进529计划的钱不能抵扣所得,但是它的收入只要用于合格的大学费用就不赋税。

众议院法案不但允许家长为未出生的孩子建立529计划,还允许用其支付每年$1万的私立中小学开支。

参议院法案则允许家长使用529计划支付公立或私立中小学的开支,包括家庭学校和宗教学校。

儿童税收补贴(Child Tax Credit)

目前的儿童补贴是每人$1,000,可换现金。

拜总统千金伊万卡之游说,众议院法案将17岁以下的儿童补贴额增为$1,600。参议院法案则配给每个18岁以下儿童$2,000。两院都允许兑现额度里的$1,000。

房屋增值税减免(Home Sale Gain Exclusion)

根据现行法律,卖房时,房屋增值在$25万(已婚夫妇$50万)以下不需要纳税,只要你在过去五年中住在房屋中至少两年。新的法案将规定从“五年中两年”改为“八年中五年”,并将这个条款从每两年可重新使用改为每五年才能再用。而且众议院的法案不允许高收入家庭使用此条款。

替代最低税率(Alternative Minimum Tax, AMT)

AMT原本是针对超级富人制定的,征收补充所得税以确保他们缴税。然而税收专家指出,它的计算方式多年来没有随著通货膨胀进行调整,造成许多中产家庭额外的负担。

众议院法案废除了个人和企业的AMT,而参议院将其保留,但提高了AMT的免税额。

遗产税(Estate Tax)

现有法律规定,超过$540万的遗产要扣遗产税。美国只有0.2%的人需要担心此事。众议院法案先将赋税的门槛提高到$1,100万(已婚夫妇$2,200万),然后在2023年取消遗产税。参议院法案则将现有的豁免额加倍。

强制健保(Individual Mandate)

奥巴马健保强迫所有的人购买医疗保健,否则罚钱。国会预算办公室估计,废除这个规定可能会在10年内将联邦赤字减少约$3,380亿,但也同时会造成一千三百万人没有医疗保险。

众议院的税改法案没有针对健保的条款,但参议院的法案则取消了强制健保。

公司税率(Corporate Tax Rate)

川普总统希望以降低公司税率吸引大企业将海外赚的钱送回美国,制造更多的就业机会。他曾经说过将企业税率从35%降到20%是他的“红线”。参众两院都同意将企业税率降至20%,不过参议院的法案会推迟一年执行。

通过型收入(Pass-Through)

前面讲的企业税是指传统的C Corporation大型企业。他们的收入要先课税,剩余的净利在分红给股东时,股东还要付所得税或增值税。“通过型”公司(如Sole Proprietorship, Partnership, LLC, S Corporation)的收入则直接算成股东自己的收入。

众议院不但将通过型生意收入税率从35%降到25%,还将中小企业$7万5千以下的收入税率降为9%。

参议院却采用了完全不同的手段,制定了23%的抵扣额,而非减税。同时这个措施将在2025年后取消。